Thị trường trái phiếu doanh nghiệp trầm lắng: Cần sự nỗ lực của các chủ thể tham gia

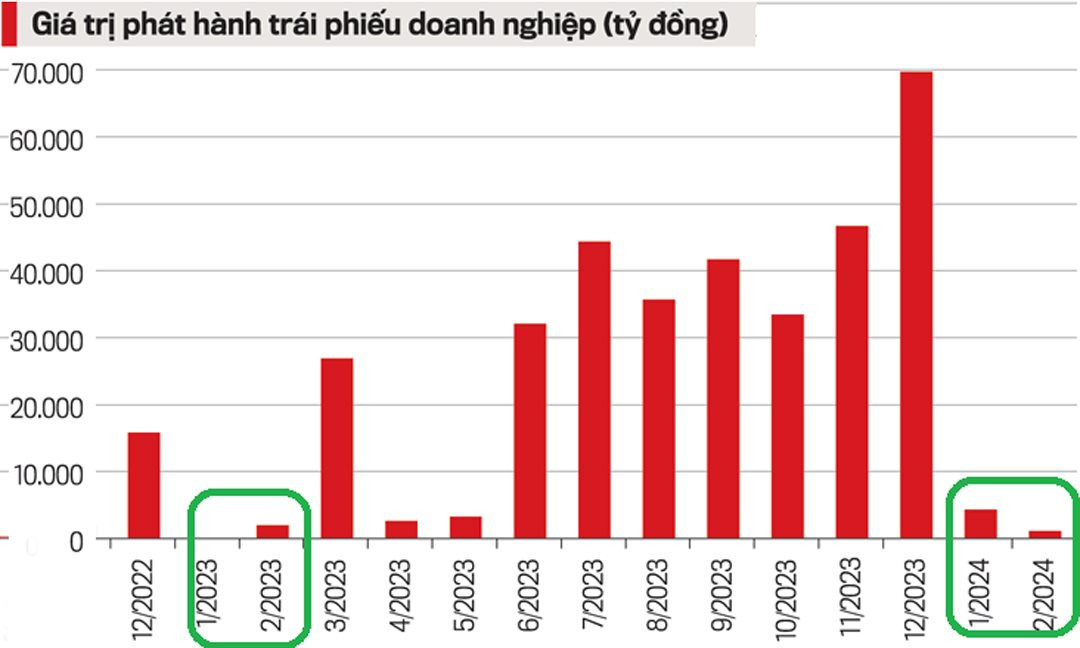

Ba tháng đầu năm 2024, thị trường trái phiếu doanh nghiệp trầm lắng. Giá trị trái phiếu phát hành thành công giảm mạnh so với cùng kỳ năm trước.

Trong khi đó, dự kiến, trong năm nay, số lượng trái phiếu doanh nghiệp phải đáo hạn rất lớn. Tuy nhiên, với sự nỗ lực của cả nhà điều hành cùng các chủ thể tham gia, thị trường trái phiếu doanh nghiệp có thể phục hồi trong thời gian tới.

Giá trị trái phiếu phát hành giảm 50%

Số liệu từ Công ty cổ phần Chứng khoán MB cho thấy, lũy kế từ đầu năm đến ngày 21-3, tổng giá trị trái phiếu doanh nghiệp phát hành đạt hơn 14.800 tỷ đồng, giảm 50% so với cùng kỳ năm trước. Bất động sản là nhóm ngành có giá trị phát hành cao nhất với khoảng 6.400 tỷ đồng. Hoạt động mua lại trái phiếu doanh nghiệp tiếp tục trầm lắng, với khoảng hơn 13.100 tỷ đồng trái phiếu doanh nghiệp được mua lại trước hạn, giảm 64% so với cùng kỳ năm 2023.

Về nguyên nhân thị trường trái phiếu trầm lắng, các chuyên gia lý giải, từ ngày 1-1-2024, Nghị định số 08/2023/NĐ-CP của Chính phủ về sửa đổi, bổ sung và ngưng hiệu lực thi hành một số điều tại các nghị định quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế có hiệu lực. Theo đó, doanh nghiệp khi phát hành trái phiếu doanh nghiệp riêng lẻ phải có xếp hạng tín nhiệm doanh nghiệp, có người môi giới, có người bảo lãnh, chỉ được bán cho nhà đầu tư chuyên nghiệp. Vì thế, doanh nghiệp khi phát hành trái phiếu có thể gặp khó khăn.

Giám đốc phân tích Công ty Chứng khoán Yuanta Việt Nam Nguyễn Thế Minh cho rằng, so sánh giữa phát hành trái phiếu và vay ngân hàng thì vay ngân hàng lợi thế hơn bởi lãi suất thấp hơn và có tính chủ động tốt hơn. Bên cạnh đó, Luật Đất đai (sửa đổi) được ban hành, song chưa có hướng dẫn nên việc tháo gỡ vướng mắc về pháp lý cho các dự án bất động sản vẫn chậm hơn so với kỳ vọng. Ngoài ra, dòng tiền thừa của doanh nghiệp sản xuất hiện khá dồi dào.

Trong khi đó, rủi ro đến từ những vấn đề đã phát sinh trong các năm qua vẫn còn hiện hữu, cụ thể là áp lực đáo hạn trái phiếu doanh nghiệp trong năm 2024, đặc biệt là với doanh nghiệp bất động sản khi chiếm khoảng một nửa khối lượng đáo hạn. Điều đáng nói, ngành bất động sản vẫn còn gặp nhiều khó khăn do thanh khoản trên thị trường chưa cải thiện rõ, lượng hàng tồn kho còn nhiều.

Theo Công ty cổ phần Chứng khoán MB, chính sách cho phép giãn, hoãn nợ trái phiếu và cho hoán đổi trái phiếu lấy bất động sản hoặc sản phẩm khác tiếp tục được nối dài sang năm 2024, giúp nhiều doanh nghiệp giảm bớt áp lực vào thời điểm đáo hạn. Tuy nhiên, tổng giá trị trái phiếu doanh nghiệp đáo hạn vẫn khá lớn khi ước khoảng 200 nghìn tỷ đồng trong năm 2024, tăng 4% so với năm trước, trong đó nhóm bất động sản, ngân hàng chiếm 58% và 8%.

Kỳ vọng khôi phục cùng đà hồi phục nền kinh tế

Trong bối cảnh đó, để giảm áp lực đáo hạn cho doanh nghiệp, Giám đốc phân tích Công ty Chứng khoán Yuanta Việt Nam Nguyễn Thế Minh cho rằng, các doanh nghiệp bất động sản cần tháo gỡ lượng tồn kho bằng cách giảm giá bán. Cùng với đó, các doanh nghiệp cần thường xuyên tiếp xúc với các trái chủ để có kế hoạch rõ ràng trong trả nợ.

Về phía cơ quan quản lý, cần sớm ban hành hướng dẫn thi hành Luật Đất đai (sửa đổi), từ đó giúp tháo gỡ vướng mắc về pháp lý cho các dự án bất động sản. Bên cạnh đó, hiện nay Thông tư số 16/2021/TT-NHNN (ngày 10-11-2021) của Ngân hàng Nhà nước quy định việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua, bán trái phiếu doanh nghiệp, có quy định khiến các ngân hàng thương mại khó giải quyết được vấn đề về trái phiếu. Vì vậy, nên đưa quy định tại Thông tư này cùng chiều với Nghị định số 65/2022/NĐ-CP (ngày 16-9-2022) của Chính phủ sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP ngày 31-12-2020 quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế là cho phép ngân hàng thương mại cho vay để cấu trúc nợ, đảo nợ, tái cấp vốn cho các doanh nghiệp. Cũng trong Thông tư số 16/2021/TT-NHNN quy định, sau khi bán trái phiếu 1 năm, ngân hàng thương mại mới được mua lại.

“Thời gian như vậy là quá dài, cần thu hẹp xuống dưới 12 tháng để ngân hàng có tính chủ động hơn”, ông Nguyễn Thế Minh đề xuất.

Các chuyên gia nhận định, năm nay, thị trường trái phiếu doanh nghiệp sẽ khôi phục trở lại, phần lớn đến từ đà hồi phục nền kinh tế và thanh khoản của doanh nghiệp bất động sản đang được giải quyết.

Đồng quan điểm, FiinRatings (đơn vị xếp hạng tín nhiệm) nhìn nhận, kênh huy động trái phiếu doanh nghiệp năm 2024 dự kiến sẽ sôi động hơn năm 2023 nhờ sự cải thiện của môi trường kinh tế vĩ mô làm tăng các hoạt động đầu tư và huy động vốn dài hạn, lãi suất thấp được duy trì và thị trường đã dần làm quen với những quy định mới của Nghị định số 65/2022/NĐ-CP của Chính phủ. Một số chuyên gia kỳ vọng, với sự nỗ lực của cả nhà điều hành cùng các chủ thể tham gia thị trường, đặc biệt là các doanh nghiệp phát hành, thị trường trái phiếu doanh nghiệp có thể chứng kiến đà phục hồi rõ nét và bền vững từ cuối năm 2024.